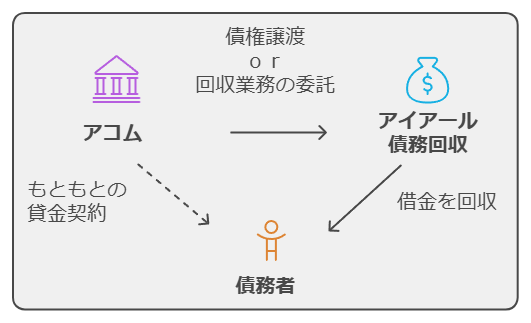

アコムで返済が滞った場合、債権は「アイアール債権回収」に譲渡され、以降はこの会社が借金の回収を担当します。アイアール債権回収は、三井住友フィナンシャルグループ(SMBCグループ)の一員であり、アコムを傘下にもつ企業です。債務者は、アビリオからの連絡を無視すると裁判や財産差押えなどのリスクを負うため、迅速かつ適切な対応が求められます。本記事では、アコムからの債権譲渡の流れ、債務者が取るべき対策、時効や債務整理のポイントについて解説します。アイアール債権回収についてアイアール債権回収に関する情報(会社概要、電話番号、SMSなど)は、別記事で解説しています。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...アイアール債権回収とアコムの関係アイアール債権回収は、アコムの債権を譲り受けて、借金の回収を行うケースがあります。具体的には、アコムからの借入金の返済が滞ると、アイアール債権回収に債権が譲渡され、アイアール債権回収が債務者に対して請求を行うようになります。実は、アイアール債権回収は、アコム株式会社の100%子会社です。アイアール債権回収は、アコム以外にも、アプラス、三菱UFJ銀行、スルガ銀行、ACマスターカードなどの債権も譲り受けて回収業務を行っています。アコムを滞納し続けた時の流れアコムからの借入金の返済が滞ると、アイアール債権回収から督促を受けます。このプロセスについて説明します。1. 債権譲渡アコムからの借入金の返済を一定期間滞納すると、アコムは未払いの債権をアイアール債権回収に譲渡します。これは、アコムが債権回収を専門とするアイアール債権回収に業務を委託することで、効率的に債権回収を行うためです。2. 請求債権譲渡後、アイアール債権回収は債務者に対して、電話、書面(督促状、催告書など)で請求を行います。 アイアール債権回収は法務省に認可された正当な会社であり、その請求は法的根拠に基づいています。連絡を無視し続けると、裁判所からの督促、財産差押えになる可能性があります。3. 時効の確認借金の返済には時効が存在します。 最後の返済もしくは取引から5年以上経過し、債務者が時効援用の手続きを行った場合、債務者は借金を支払う義務がなくなります。しかし、債権者が裁判を起こしていた場合、時効は10年に延長されます。時効の確認は弁護士などの専門家に相談するのがおすすめです。4. 裁判アイアール債権回収は、時効が成立する可能性のある債権に対しても、裁判を起こすことがあります。 裁判を無視すると、判決が確定してしまいます。必ず対応しなければいけません。5. 債務整理時効が成立しない場合、債務者は債務整理を検討する必要があります。 債務整理には、任意整理、個人再生、自己破産などがあり、弁護士や司法書士に相談することで、自分に合った方法を選択できます。対応のポイントアイアール債権回収からの請求を無視すると、状況が悪化する可能性があります。時効の可能性がある場合は、専門家に相談し、時効援用の手続きを検討しましょう。時効が成立しない場合は、債務整理を検討し、弁護士や司法書士に相談しましょう。アイアール債権回収からの請求に対して適切な対応をするために、まずは専門家に相談することをお勧めします。アイアール債権回収の減額和解提案書についてアイアール債権回収から「特別和解のご提案」が送られてくる場合があります。非常に重要な話ですので、別記事で詳しく解説しています。アイアール債権回収 特別和解と時効援用の適切な対応策とは?アイアール債権回収から特別和解案の提案を受けた場合、どのように対応すべきか迷う人も多いでしょう。本記事では、アイアール債権回収 特別和解に関する判断ポイントを解説します。特別和解案のメリットとデメリッ...電話番号は?振込先はどこ?アイアール債権回収からの督促は、「SMS」「電話」「ハガキ」などで行なわれます。受け取ったメッセージに、「返済に関する問合せ電話番号」が記載されています。電話番号や振込先は人によって異なる場合があるため、この記事で断定することは出来ません。電話番号の候補は以下のページを参照してください。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...アイアール債権回収、対応方法まとめ結局、アイアール債権回収に、どう対応すればいいのでしょうか?借金を返済できない場合、手段は3つです。1.時効の援用を検討する2.分割払いの交渉をする3.弁護士に相談する1.時効の援用を検討する借金には時効があります。最後に返済した日や返済期限から5年以上経っている場合、時効になっている可能性があります。注意減額を交渉したり、借金の一部を支払うと、時効は無効になります。つまり、アイアール債権回収に電話すると、時効が無効になってしまう可能性が高くなります。なので・・・アイアール債権回収に電話せず、弁護士や司法書士に相談するのがおすすめです。「時効が成立しそうか?」をアドバイスしてくれます。成立しそうであれば、「時効の援用」という手続きを依頼しましょう。2.分割払いの交渉をするアイアール債権回収に「分割払いの交渉」をすることも可能です。ただし、相手は借金回収のプロなので、満足できる交渉結果は得られないでしょう。そもそも「時効が成立しているかどうか」を先に確認しておく必要があります。大損する可能性が高いので、あなた一人で交渉するのはオススメできません。3.弁護士に相談する借金を返済できない場合「弁護士に相談する」のが1番オススメの手段です。あなたの状況に応じて「時効の成立を確認したり」「分割払いの交渉をしたり」してくれます。さらに!減額交渉もしてくれます!もちろん弁護士に依頼する場合には費用が必要ですが、「相談は無料」という弁護士が多いです。で?どうしたら良いの? 安心してください。カンタンな作業をするだけで、借金の悩みが軽減されます。債権回収会社に減額交渉あなたの借金、減らせる可能性があります。 もしかしたら、時効にできるかもしれません。借金困窮者が立ち直る方法国は借金で困ってる人に立ち直るチャンスを用意しています。それが 「債務整理」です。借金が激減する可能性があります。借金を減額できた事例債務整理で借金を減額できた人は沢山います。あなたの借金も大幅に減らせる可能性があります。借金がいくら減るか?専門家に相談することで、「借金がいくら減るか?」目安が分かります。「ライタス総合事務所」の借金減額診断を利用すれば、最短10分でメールか電話で診断結果を教えてくれます。減額診断3つの安心無料で診断できる最短10分で結果がわかる家族にバレずに診断できる診断は3つの質問に答えたらOK借入総額借入中の金融機関診断希望項目3つの質問と連絡方法などを回答するだけす。\3つの質問に答えればOK/借金減るか? 無料診断してみる▲ 最短10分で結果がわかる ▲借金の悩みを軽減し、取り立てから解放されるかもしれません。平穏な日常を取り戻してみませんか。

【債権回収救済ナビ】債権回収会社から支払い督促!借金減額する方法[PR]

「 アイアール債権回収 」の検索結果

-

-

アイアール債権回収から特別和解案の提案を受けた場合、どのように対応すべきか迷う人も多いでしょう。本記事では、アイアール債権回収 特別和解に関する判断ポイントを解説します。特別和解案のメリットとデメリットを理解し、和解せずに時効援用する方法が選択肢に入るかどうかを確認することが大切です。また、特別和解が無効になるケースや、その法的リスクについても触れています。さらに、アイアール債権回収の差し押さえの可能性や、裁判を起こされた場合の対処法も解説。訴訟等申立予告通知が届いた場合に取るべき対応や、債権譲渡通知書の確認ポイントを知ることで、誤った判断を避けられるでしょう。最後に、大損せずに借金を減額する方法を紹介します。アイアール債権回収についてアイアール債権回収に関する情報(会社概要、電話番号、SMSなど)は、別記事で解説しています。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...アイアール債権回収 特別和解は応じるべきか?アイアール債権回収しつこい?特別和解案とは?特別和解案メリット・デメリット和解せずに時効援用する方法特別和解が無効になるケースアイアール債権回収しつこい?アイアール債権回収から届く書類には、沢山の種類があります。時効を確信している人は「しつこい」と感じているかもしれません。送られてくる書類は催告書請求書訴訟等申立予告通知特別和解のご提案債権譲渡通知書債権譲受通知書などがあります。この記事では、主に「特別和解のご提案」を中心に解説していきます。アイアール債権回収の特別和解案とはアイアール債権回収の「特別和解案」とは、債務者に対して提示される借金の減額提案のことです。この和解案では、元金や遅延損害金、利息の一部を免除されることがあります。また、分割払いに応じてくれることもあります。減額和解案が提示される背景には、回収側が長期延滞により、全額の回収が困難だと判断するケースが多い点が挙げられます。そのため、減額和解案は債務者に早期解決を促すための一つの手段といえます。ただし、減額和解案を受け入れるかどうかは慎重に判断する必要があります。減額和解案に応じた場合、支払い義務が確定し、債務の承認とみなされます。その結果、時効がリセットされ、再度5年間の支払い義務が生じてしまう点に注意が必要です。特別和解案を受け入れる前に、時効が成立しているかどうかを確認し、必要であれば弁護士に相談することが推奨されます。特別和解案のメリットとデメリット特別和解案には、メリットとデメリットの両方が存在します。これらを理解した上で、自分にとって最適な選択をすることが重要です。まず、メリットとしては、債務額の一部が免除されることで、負担を減らせる点が挙げられます。特に、一括返済が可能な場合、残りの債務が全額免除されるケースもあります。また、和解が成立すれば、債権者からの督促が停止され、精神的な負担が軽減されることも期待できます。一方、デメリットとしては、和解に応じることで「債務を認めた」と判断され、時効援用ができなくなる点があります。たとえ支払期限が5年以上経過している借金でも、和解に応じた瞬間から時効期間がリセットされてしまいます。また、特別和解案を受け入れても、その後の返済が滞ると、再び差し押さえのリスクが発生する可能性もあります。このように、特別和解案には一見すると魅力的な側面があるものの、デメリットも大きいです。和解するべきか、あるいは時効援用が可能かを確認するためにも、弁護士や司法書士に事前に相談することが重要です。和解せずに時効援用する方法和解を行わずに借金の時効援用をすることは、支払い義務を法的に消滅させる有効な手段です。時効援用を利用することで、借金があっても返済をせずに解決できる場合がありますが、適切な手順を踏むことが重要です。まず、時効援用が可能な条件を確認しましょう。借金の最後の返済日から5年以上が経過し、その間に一切の返済や債務承認(電話での交渉や一部支払いなど)がない場合、時効援用が可能です。また、裁判所で判決が出ている場合は、その判決日から10年の時効期間が適用されます。次に、時効援用の手続きを行います。時効援用は口頭で伝えるだけでは無効とされるため、配達証明付きの内容証明郵便を送ることが必須です。この郵便には、「時効援用を主張する」という明確な意思を記載し、相手方に送付します。書類が手元に届いたことを証明するため、配達証明が重要な役割を果たします。一度でも債務を認める発言をしてしまうと、時効がリセットされるため、安易に債権回収会社へ電話をしないことが大切です。不安がある場合は、弁護士や司法書士に相談することで、適切な手続きを進められるでしょう。和解に応じる前に、まずは時効援用の可能性を検討することが、無駄な支払いを防ぐ鍵となります。特別和解が無効になるケース特別和解が無効になるケースは、いくつかのパターンが存在します。特別和解は一度成立すると支払いが確定しますが、特定の状況では和解が無効となり、借金の支払い義務が取り消されることがあります。?相手方から不正確な情報が提供されていた場合例えば、債権の内容が事実と異なる場合や、実際には時効が成立しているのにその事実を隠された場合には、和解契約自体が無効とされる可能性があります。?債務者が未成年であったり、精神的な理由で正常な判断ができなかった場合こうした状況では、和解の合意が法的に無効になる可能性があります。?債権回収会社が法的な手続きを誤った場合たとえば、契約書に不備があったり、和解契約書の作成手順が法に反していた場合です。こうした場合、債務者側から法的な無効主張ができる可能性があります。和解が無効とされるかどうかの判断は、法律の専門的な知識が求められるため、不安な場合は弁護士に相談することをおすすめします。和解が無効になった場合でも、再度請求される可能性があるため、時効援用を含めた慎重な対応が必要です。アイアール債権回収を無視するリスクアイアール債権回収を無視すると、次のようなリスクがあります。裁判を起こされる押さえの可能性非常に重要な話ですので、別記事で詳しく解説しています。アイアール債権回収しつこい?無視するリスクと時効援用手続きを解説アイアール債権回収から督促の通知が届いたら、適切に対応する必要があります。身に覚えがないからといって、アイアール債権回収を無視してしまうと、最悪のケースでは裁判や差し押さえの可能性があります。訴訟等申...借金困窮者が立ち直る方法国は借金で困ってる人に立ち直るチャンスを用意しています。それが 「債務整理」です。借金が激減する可能性があります。借金を減額できた事例債務整理で借金を減額できた人は沢山います。あなたの借金も大幅に減らせる可能性があります。借金がいくら減るか?専門家に相談することで、「借金がいくら減るか?」目安が分かります。「ライタス総合事務所」の借金減額診断を利用すれば、最短10分でメールか電話で診断結果を教えてくれます。減額診断3つの安心無料で診断できる最短10分で結果がわかる家族にバレずに診断できる診断は3つの質問に答えたらOK借入総額借入中の金融機関診断希望項目3つの質問と連絡方法などを回答するだけす。\3つの質問に答えればOK/借金減るか? 無料診断してみる▲ 最短10分で結果がわかる ▲借金の悩みを軽減し、取り立てから解放されるかもしれません。平穏な日常を取り戻してみませんか。

-

アイアール債権回収から督促の通知が届いたら、適切に対応する必要があります。身に覚えがないからといって、アイアール債権回収を無視してしまうと、最悪のケースでは裁判や差し押さえの可能性があります。訴訟等申立予告通知が届いた場合に取るべき対応や、債権譲渡通知書の確認ポイントを知ることで、誤った判断を避けられるでしょう。最後に、大損せずに借金を減額する方法を紹介します。アイアール債権回収についてアイアール債権回収に関する情報(会社概要、電話番号、SMSなど)は、別記事で解説しています。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...アイアール債権回収を無視するリスクアイアール債権回収を無視すると、次のようなリスクがあります。アイアール債権回収の差し押さえの可能性アイアール債権回収から裁判を起こされた場合訴訟等申立予告通知が届いたらどうする?それぞれ詳しく解説します。アイアール債権回収の差し押さえの可能性アイアール債権回収からの請求を無視し続けると、財産が差し押さえられるリスクが高まります。差し押さえとは、裁判所の命令により、給与や預金、不動産などの資産が強制的に取り立てられることです。ただし、すぐに差し押さえが実行されるわけではありません。一般的に、差し押さえに至るまでには「請求書」や「催告書」、そして「訴訟等申立予告通知」といった手順が取られます。これらの書類を無視し続けることで、債権回収会社が最終的に裁判を起こし、判決が下されると差し押さえが実行される可能性が出てくるのです。差し押さえの対象となるものには、給与の一部、預金口座、不動産などがあります。例えば、給与であれば法的に保護される最低限の生活費を除いた部分が差し押さえられます。また、銀行口座が差し押さえられた場合、預金が引き出せなくなることもあるため、日常生活にも大きな影響を与えます。差し押さえを防ぐためには、早い段階での対応が重要です。特に、請求を受けた際に「時効援用」が可能であれば、その旨を内容証明郵便で相手に通知することで、支払い義務を消滅させられる可能性もあります。無視することで問題が拡大するため、状況を把握した上で適切な行動を取ることが大切です。弁護士や司法書士に早めに相談することで、差し押さえを避ける具体的な対応策が見つかるでしょう。アイアール債権回収から裁判を起こされた場合アイアール債権回収から裁判を起こされた場合、無視することは非常に危険です。裁判を無視した結果、原告(アイアール債権回収)の請求がそのまま認められ、債務者の資産が差し押さえられるリスクが生じます。裁判に対応することは、法的な権利を守るための重要な手段です。まず、裁判所から送られてくる訴状には「答弁書提出期限」が記載されています。この期限内に答弁書を提出しなければ、原告の主張が全面的に認められ「欠席判決」が下されてしまいます。例えば、時効期間が経過している場合でも、債務者側が時効を主張しない限り、裁判所は自動的に時効を認めてくれません。そのため、時効援用の主張を忘れずに行うことが必要です。また、裁判では「分割払い」や「和解案」の提示ができることもあります。経済的な事情を説明することで、債権回収会社との和解が成立するケースもあります。しかし、和解交渉を安易に進めると、債務の承認とみなされて時効援用ができなくなることもあるため、慎重な対応が求められます。裁判への対応が不安な場合は、早めに弁護士に相談することをおすすめします。弁護士であれば、答弁書の作成から交渉、法廷での対応までサポートしてくれるため、安心して手続きに臨むことができます。訴訟等申立予告通知が届いたらどうする?「訴訟等申立予告通知」とは、債権者が裁判手続きを開始する前に送付する警告書です。これを放置すると、実際に訴訟が提起され、最終的には判決が下されてしまいます。通知が届いた時点で適切に対応することが重要です。まず、通知の内容をよく確認し、何が求められているか把握しましょう。具体的には、「請求の詳細」「支払い期限」「対応期限」が記載されているはずです。この段階で焦って電話や交渉を進めると、債務を認めたと判断される可能性があります。そのため、すぐに連絡するのではなく、時効の可能性がないかを専門家に確認することをおすすめします。次に、時効援用が可能かどうかを調べましょう。最後の返済から5年以上経過している場合、時効を主張することで支払い義務を免れることができます。時効援用の意思を伝えるには、必ず配達証明付きの内容証明郵便を送付する必要があります。電話での伝達は証拠が残らないため避けるべきです。通知に対する対応が不安な場合や時効の判断が難しい場合は、弁護士に相談しましょう。弁護士であれば、適切な対応策のアドバイスや交渉の代理を依頼することができます。放置は問題を悪化させるだけなので、通知を受け取った段階で迅速に行動することが肝要です。債権譲渡通知書の確認ポイント「債権譲渡通知書」は、元の債権者から新しい債権者へ債権が譲渡されたことを知らせる書類です。この通知書が届いたら、まず正当な譲渡かどうか確認する必要があります。これを怠ると、架空請求や誤った債権請求に応じてしまう可能性があります。確認すべき重要なポイントは以下の通りです。1つ目は、「譲渡人(元の債権者)」と「譲受人(新しい債権者)」の名前です。例えば、アイアール債権回収が債権を引き継いでいる場合、その記載が明確になっているか確認しましょう。2つ目は、「譲渡日」です。この日付が重要な理由は、最後の取引日を把握し、時効援用が可能か判断する材料になるからです。3つ目は、書面に記載されている「約定延滞発生日」です。これは、最後に支払うべき金額が未払いとなった日です。一般的に、「約定延滞発生日」から時効期間がカウントされます。ただし、時折便宜的な日付が記載されることもあるため、実際の取引内容を確認することが大切です。通知書の内容が不明瞭であったり、正当な請求か不安な場合は、無視せずに弁護士に相談しましょう。特に、架空請求のリスクも考えられるため、自分で対応するのではなく、専門家の助言を受けることが安心です。時効かどうか調べる方法アイアール債権回収の時効は?アイアール債権回収からの借金請求にも時効が存在します。時効期間が経過しても、借金が自動的に消滅するわけではなく、「時効援用」という手続きが必要です。具体的には、最後の返済日から5年以上支払いがなければ、消滅時効を主張できる可能性があります。ただし、時効援用が認められるには、一定の条件を満たしている必要があります。例えば、時効期間内に債権者とやり取りし、返済意思を示したり一部返済をした場合は、時効がリセットされてしまいます。また、裁判を起こされ、判決が確定した場合は、時効が10年に延長されるため注意が必要です。時効援用を行うためには、債権回収会社に対して「内容証明郵便」を送付し、時効を主張する必要があります。この手続きを取らなければ、債権回収は続き、差し押さえのリスクもあります。無視せず、早めに弁護士に相談して適切な手続きを進めましょう。時効が成立するか否かは専門的な判断が求められるため、自己判断は避けるのが賢明です。約定延滞発生日と時効成立の判断約定延滞発生日とは、契約上の返済を最後に滞納した日を指します。この日が重要な理由は、時効のカウントがここから始まる可能性があるためです。債権回収会社から届く「債権譲渡通知書」や「請求書」に記載されている場合が多いので、必ず確認しましょう。ただし、注意すべき点もあります。約定延滞発生日に便宜的な日付が設定されていることがあるため、記載日だけを信頼せず、実際の取引履歴を確認することが重要です。たとえば、債権の譲渡直前に不自然な日付が記載されている場合、それが時効のカウントを妨げる可能性があります。約定延滞発生日から5年以上経過している場合、時効援用の可能性が高くなります。ただし、一度でも債務を認める発言をしたり、一部返済を行うと、その日を起点に新たな時効期間がカウントされるので注意が必要です。こうしたリスクを避けるため、安易に電話で交渉をせず、まずは弁護士に相談することをおすすめします。正確な情報をもとにした慎重な対応が、適切な判断に繋がります。アイアール債権回収からの請求に身に覚えがない場合アイアール債権回収から請求書が届いたものの、「借金の記憶がない」「契約した覚えがない」と感じるケースがあります。このような場合は、架空請求の可能性も含め、冷静に対応することが重要です。いきなり支払うのではなく、まずは請求の正当性を確認しましょう。まず、届いた書面に記載されている「債権譲渡人(元の債権者)」と「当初の契約情報」を確認してください。アイアール債権回収は、金融機関から債権を譲り受けていることが多いため、自分が過去に利用した金融機関が含まれていないかも確認しましょう。請求書に不審な点がある場合、支払いを行う前に弁護士や司法書士に相談することをおすすめします。また、近年ではアイアール債権回収を名乗る架空請求詐欺も発生しているため注意が必要です。特に、電話で個人情報を聞き出そうとするケースには警戒し、怪しいと感じたら消費生活センターや警察に相談しましょう。債務者が死亡した場合の時効援用方法債務者が死亡した場合、借金が自動的に消滅するわけではなく、相続人に債務が引き継がれることがあります。しかし、時効援用を行うことで支払い義務を免れることができる場合があります。この場合、慎重な対応が必要です。まず、相続放棄の検討が優先されます。借金を含めた相続財産をすべて放棄したい場合、死亡を知ってから3か月以内に裁判所で相続放棄の手続きを行う必要があります。これを行えば、借金の支払い義務もなくなり、時効援用をする必要はありません。放棄手続きを忘れた場合、相続人は借金を引き継いでしまうため注意が必要です。もし、相続放棄を行わず借金が相続された場合、時効援用が可能かどうかを判断します。最後の返済から5年以上が経過しているか、または元の債権者からの裁判がないかを確認しましょう。相続人として時効援用を行う場合も、内容証明郵便での通知が求められます。なお、すでに裁判で判決が下されている場合は、時効期間が10年に延長されるため、早急に対応が必要です。特に、本人の死後も請求書が送られてくることがあるため、その場合は弁護士に相談し、適切な対応を取ることが推奨されます。借金困窮者が立ち直る方法国は借金で困ってる人に立ち直るチャンスを用意しています。それが 「債務整理」です。借金が激減する可能性があります。借金を減額できた事例債務整理で借金を減額できた人は沢山います。あなたの借金も大幅に減らせる可能性があります。借金がいくら減るか?専門家に相談することで、「借金がいくら減るか?」目安が分かります。「ライタス総合事務所」の借金減額診断を利用すれば、最短10分でメールか電話で診断結果を教えてくれます。減額診断3つの安心無料で診断できる最短10分で結果がわかる家族にバレずに診断できる診断は3つの質問に答えたらOK借入総額借入中の金融機関診断希望項目3つの質問と連絡方法などを回答するだけす。\3つの質問に答えればOK/借金減るか? 無料診断してみる▲ 最短10分で結果がわかる ▲借金の悩みを軽減し、取り立てから解放されるかもしれません。平穏な日常を取り戻してみませんか。

-

「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「アイアール債権回収」は詐欺会社ではなく、法務大臣の許可を得た債権回収会社です。この記事では、アイアール債権回収から督促があった時に「大損せずに借金を減額する方法」を紹介します。アイアール債権回収とは?債権回収会社は「銀行や消費者金融などの代わりに借金の取り立てを行う」のが仕事です。アイアール債権回収は法務大臣の許可を得た債権回収会社です。法務省の「債権管理回収業の営業を許可した会社一覧」で確認できます。貸金業者のアコム株式会社の100%子会社です。項目詳細商号アイ・アール債権回収株式会社設立日2000年6月27日許可番号法務大臣許可番号 第51号資本金5億2,000万円本社東京都千代田区麹町三丁目4番地トラスティ麹町ビル7F従業員数140名(2024年4月1日現在)株主アコム株式会社(100%出資)アイ・アール債権回収株式会社ホームページより債権回収会社は他にもあります。法務省に「債権管理回収業の営業を許可した会社一覧」があります。代表的な7社を紹介します。債権回収会社取り立て対象例アビリオ債権回収プロミス、レイク、モビット、ジャックスパルティール債権回収楽天カード、イオンカードニッテレ債権回収dカード、SBIカード、ソフトバンクセゾン債権回収セゾンカード、UCカード、りそなカードエー・シー・エス債権管理回収イオンカードエム・ユー・フロンティア債権回収日本学生支援機構、三菱UFJオリンポス債権回収武富士、アプラス、レイク、アイク債権回収会社 一覧ページ参照アイアール債権回収の取立て対象はアコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードに借金しているケースが多いです。関連記事アコム滞納でアイアール債権回収から督促アイアール債権回収、無視つづけると差し押さえアイアール債権回収の督促を無視した場合の流れを紹介します。支払い督促請求書(圧着ハガキなど)携帯電話、SMS↓無視↓裁判所から支払い督促↓放置↓財産の差し押さえ執行給料口座の凍結預貯金口座の凍結財産没収アイアール債権回収を無視し続けると差し押さえになり、厳しい生活となります。今スグ対応すれば、借金を減らせたりします。アイアール債権回収の特別和解についてアイアール債権回収から「特別和解」を提案される場合があります。非常に重要な話ですので、別記事で詳しく解説しています。アイアール債権回収 特別和解と時効援用の適切な対応策とは?アイアール債権回収から特別和解案の提案を受けた場合、どのように対応すべきか迷う人も多いでしょう。本記事では、アイアール債権回収 特別和解に関する判断ポイントを解説します。特別和解案のメリットとデメリッ...アイアール債権回収、電話ダメあなたが滞納している借金、大幅に減額出来るかもしれません。ただし!もし、あなたがアイアール債権回収に電話してしまうと「ある手段」によって大幅な減額はむずかしくなります。「ある手段」というのが「今後の支払い方針を話し合うこと」です。 「今後の支払い方針を話し合う」と、大幅な減額はむずかしくなります。アイアール債権回収のSMS・電話番号アイ・アール債権回収からの督促は、SMSから届く場合があります。SMSの電話番号は0368706850036870609703687068530368702252012044640003521565110368706854などです。※ソフトバンクの場合、「21094」が表示されます。アイアール債権回収から書類やハガキが届いたり、電話がかかってきても、あなたから電話しちゃダメです!通知、書類、ハガキ等には「●日までに連絡していただければ、減額を提案できるかも」「●日までに連絡がなければ、残額の一括請求します」という内容が書かれているかもしれません。電話せずに、落ち着いて対応しましょう。アイアール債権回収、対応方法では、アイアール債権回収に、どう対応すればいいのでしょうか?借金を返済できない場合、手段は3つです。1.時効の援用を検討する2.分割払いの交渉をする3.弁護士に相談する1.時効の援用を検討する借金には時効があります。最後に返済した日や返済期限から5年以上経っている場合、時効になっている可能性があります。注意減額を交渉したり、借金の一部を支払うと、時効は無効になります。つまり、アイアール債権回収に電話すると、時効が無効になってしまう可能性が高くなります。なので・・・アイアール債権回収に電話せず、弁護士や司法書士に相談するのがおすすめです。「時効が成立しそうか?」をアドバイスしてくれます。成立しそうであれば、「時効の援用」という手続きを依頼しましょう。2.分割払いの交渉をするアイアール債権回収に「分割払いの交渉」をすることも可能です。ただし、相手は借金回収のプロなので、満足できる交渉結果は得られないでしょう。そもそも「時効が成立しているかどうか」を先に確認しておく必要があります。大損する可能性が高いので、あなた一人で交渉するのはオススメできません。3.弁護士に相談する借金を返済できない場合「弁護士に相談する」のが1番オススメの手段です。あなたの状況に応じて「時効の成立を確認したり」「分割払いの交渉をしたり」してくれます。さらに!減額交渉もしてくれます!もちろん弁護士に依頼する場合には費用が必要ですが、「相談は無料」という弁護士が多いです。で?どうしたら良いの? 安心してください。カンタンな作業をするだけで、借金の悩みが軽減されます。債権回収会社に減額交渉あなたの借金、減らせる可能性があります。 もしかしたら、時効にできるかもしれません。借金困窮者が立ち直る方法国は借金で困ってる人に立ち直るチャンスを用意しています。それが 「債務整理」です。借金が激減する可能性があります。借金を減額できた事例債務整理で借金を減額できた人は沢山います。あなたの借金も大幅に減らせる可能性があります。借金がいくら減るか?専門家に相談することで、「借金がいくら減るか?」目安が分かります。「ライタス総合事務所」の借金減額診断を利用すれば、最短10分でメールか電話で診断結果を教えてくれます。減額診断3つの安心無料で診断できる最短10分で結果がわかる家族にバレずに診断できる診断は3つの質問に答えたらOK借入総額借入中の金融機関診断希望項目3つの質問と連絡方法などを回答するだけす。\3つの質問に答えればOK/借金減るか? 無料診断してみる▲ 最短10分で結果がわかる ▲借金の悩みを軽減し、取り立てから解放されるかもしれません。平穏な日常を取り戻してみませんか。

-

SMS「0368706097」はアイアール債権回収です。「アイアール債権回収」からの通知で、電話番号を案内されましたか?もしかしたら、あなたは下記の支払いを滞納しているのではないでしょうか?アコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードこれらの支払いを滞納しているのであれば電話するのは待ってください。なぜなら・・・うっかり電話してしまうと「あの時、電話しなければ・・・」と後悔するかもしれません。この記事では、アイアール債権回収から督促があった時に「大損せずに借金を減額する方法」を紹介します。この記事をじっくり読むことで、以下の点が明確になります。アイ・アール債権回収の正体と、なぜあなたに督促の連絡が来るのかという根本的な理由連絡を無視し続けた場合に、段階的にどのような事態が起こりうるのかという具体的な流れ消滅時効の援用、和解交渉、分割払いといった状況に応じた具体的な対処法の選択肢最悪の事態である財産の差し押さえを回避するために、今すぐ踏むべき正しいステップアイアール債権回収とは?債権回収会社は「銀行や消費者金融などの代わりに借金の取り立てを行う」のが仕事です。アイアール債権回収は法務大臣の許可を得た債権回収会社です。法務省の「債権管理回収業の営業を許可した会社一覧」で確認できます。項目詳細商号アイ・アール債権回収株式会社設立日2000年6月27日許可番号法務大臣許可番号 第51号資本金5億2,000万円本社東京都千代田区麹町三丁目4番地トラスティ麹町ビル7F従業員数140名(2024年4月1日現在)株主アコム株式会社(100%出資)アイ・アール債権回収株式会社ホームページよりアイ・アール債権回収株式会社は、消費者金融大手のアコム株式会社が100%出資する子会社です。主な業務は、アコムをはじめ、アプラス、スルガ銀行、その他の金融機関から、返済が長期間滞っている債権(借金)を法的に譲り受けたり(債権譲渡)、回収業務そのものを委託されたりして、その管理・回収を専門に行うことです。そのため、もしあなたが過去にこれらの金融機関で借入れをし、何らかの事情で返済が滞ってしまった場合、元の債権者に代わってアイ・アール債権回収が新たな窓口として連絡をしてくる、という仕組みになっています。結論として、「身に覚えがない」と感じたとしても、それは悪質な架空請求ではなく、あなたが過去に契約した借金が原因となっている可能性が非常に高いと考えられます。アイアール債権回収の取立て対象はアコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードに借金しているケースが多いです。関連記事アコム滞納でアイアール債権回収から督促アイ・アール債権回収を無視するとどうなる?アイ・アール債権回収からの電話や郵便物を「知らない会社だから」という理由で無視し続けると、状況は残念ながら好転することはなく、段階的に悪化の一途をたどります。初期段階では、電話やSMS、圧着ハガキによる督促が継続的に行われます。これらは日々の生活において大きな心理的プレッシャーとなるだけでなく、同居している家族の目に触れることで、内緒にしていた借金の存在が知られてしまうという二次的なリスクも高まります。これらの督促を無視していると、次に送られてくる書面の文面はより厳しいものになります。「訴訟等申立予告通知」といった表題の通知が届けば、それは最終警告と受け取るべきです。この書面は、指定された期日までに支払いや誠意ある連絡がない場合、法的手段、つまり裁判所を介した手続きに移行することを明確に示唆しています。この段階でもなお対応せずにいると、アイ・アール債権回収は実際に裁判所に対して「支払督促」の申立てや「貸金返還請求訴訟」の提起といった法的措置を実行に移します。裁判所から「支払督促」や「訴状」といった公的な書類が「特別送達」という特殊な郵便で届いた場合、もはや個人的な問題として無視することは許されません。さらに忘れてはならないのが、返済を滞納している期間中、契約に基づいた遅延損害金が日々加算され続けるという事実です。遅延損害金の利率は年20%前後に設定されていることが多く、元金がそれほど大きくなくても、滞納期間が長引くほど返済総額は雪だるま式に膨れ上がっていきます。したがって、問題を先延ばしにすることは、経済的な負担を増大させるだけなのです。放置すると差し押さえのリスクも裁判所から届いた「支払督促」や「訴状」といった公的書類をさらに放置するという選択は、自らの財産を危険に晒す行為に他なりません。最終的には、法律に基づいた強制執行、すなわち「差し押さえ」が現実のものとなる可能性が極めて高くなります。支払督促を受け取った場合、その書類が届いてから2週間以内に「異議申立書」を裁判所に提出しないと、相手方は「仮執行宣言」を申し立てることができます。これが認められると、その支払督促は確定判決とほぼ同様の法的効力を持ちます。訴訟の場合も同様で、指定された期日に裁判所に出廷しなかったり、こちらの主張を記した「答弁書」を提出しなかったりすると、相手方であるアイ・アール債権回収の主張が100%認められた判決(欠席判決)が下されてしまいます。これらの手続きによって「債務名義」が確定すると、アイ・アール債権回収は法的にあなたの財産を強制的に差し押さえる権利を得ることになります。差し押さえの対象となる主な財産は以下の通りです。給与:勤務先が判明している場合、給与は最も差し押さえられやすい対象です。原則として税金や社会保険料を差し引いた手取り額の4分の1が上限となり、借金が完済されるまで毎月自動的に天引きされます。この手続きの際には裁判所から勤務先に通知が行くため、借金の事実が職場に知られてしまうことは避けられません。預貯金:銀行口座が特定されると、その口座の預金が差し押さえの対象となります。ある日突然、ATMでお金が引き出せなくなり、生活に支障をきたすことも少なくありません。口座残高が請求額に満たない場合はその全額が、満たしている場合は請求額分が差し押さえられます。不動産や自動車:持ち家や自家用車といった価値のある資産も差し押さえの対象です。これらは最終的に競売にかけられ、その売却代金が借金の返済に充てられることになります。このように、差し押さえは経済的な打撃はもちろん、社会的信用や日常生活にも深刻な影響を及ぼすため、事態がここまで進行する前に必ず適切な対応を取ることが求められます。しつこい督促への正しい対処法アイ・アール債権回収からのしつこい督促に直面した際、恐怖や焦りから感情的になったり、慌てて電話をかけたりするのは最善の策ではありません。まずは深呼吸をして冷静になり、以下の手順で慎重に対応を進めることが大切です。1. 詐欺ではないかを確認するまず、その連絡が本当にアイ・アール債権回収からなのか、あるいはその名を騙る悪質な架空請求ではないかを見極めることが第一歩です。正規の債権回収会社は、個人名義の銀行口座への振込を要求したり、連絡先として担当者の携帯電話番号を指定したりすることはまずありません。送られてきた書面に記載されている会社名、住所、そして法務大臣の許可番号が、公式サイトに掲載されている情報と完全に一致するかを必ず確認しましょう。少しでも不審な点があれば、記載された連絡先ではなく、公式サイトで確認した代表番号に問い合わせて事実確認をすることが賢明です。2. 書面の内容を詳細に確認する正規の請求であると判断できた場合、次に送られてきた「請求書」や「催告書」、「訴訟等申立予告通知」などの書面を隅々まで、一言一句見逃さないように確認します。特に注意して見るべき重要な項目は以下の通りです。元の債権者(債権譲渡人):「アコム株式会社」など、自分が過去にどこからお金を借りたのか、その契約相手を特定します。契約年月日や最終取引日:「約定延滞発生日」「最終貸付年月日」「代位弁済日」といった日付の記載を探します。この日付が現在から5年以上前である場合、後述する「消滅時効」を主張できる可能性が出てきます。請求金額の内訳:請求されている総額だけでなく、その内訳(元金、利息、遅延損害金がそれぞれいくらになっているか)を正確に把握します。3. 安易に連絡しない書面の内容を精査した上で、最も重要な心構えは「安易にアイ・アール債権回収に連絡をしない」ことです。不用意に電話をかけ、支払いの意思を示すような発言(例えば「少し待っていただけませんか」「分割でなら払えるのですが」といった言葉)をしてしまうと、法的に「債務の承認」とみなされ、本来であれば消滅していたはずの借金の時効の権利を失ってしまうという、取り返しのつかない事態になりかねません。どのような対応を取るべきか判断に迷う場合は、電話をかける前に、まずは弁護士や司法書士といった法律の専門家へ相談することを強く推奨します。知恵袋で見られる口コミや評判Yahoo!知恵袋のようなQ&Aサイトで、同じような状況に置かれた人々の多くの質問や体験談を見つけることができます。そこでは、「このまま無視しても大丈夫でしょうか」「これは詐欺ではないですか」といった切実な不安の声から、「時効の援用という手続きで解決できました」「交渉したら分割払いに応じてもらえました」といった様々な情報が共有されています。これらの生の声は、自分だけが特別な状況にあるわけではないと知り、精神的な孤立感を和らげる上で参考になるかもしれません。しかし、そこに書かれている情報を鵜呑みにして、自分のケースにそのまま当てはめて行動するのは非常に危険です。なぜなら、借金の問題というものは、元の契約内容、最後に返済した日、これまでの債権者とのやり取りの履歴など、個々の事情によって法的な状況が全く異なり、それゆえに最適な解決策も一人ひとり違うからです。例えば、ある人が時効を主張できたという書き込みを見ても、その人は裁判を起こされていなかったかもしれませんが、あなたの場合はすでに判決を取られていて時効期間が10年に延長されている、という可能性も十分にあります。誤った情報に基づいて行動した結果、本来であれば利用できたはずの時効の権利を「債務の承認」によって失ってしまうといった、取り返しのつかない事態に陥るリスクも潜んでいます。したがって、知恵袋の情報はあくまで「同じような悩みを抱えている人がいる」という事実を知るための参考程度にとどめ、自身の状況に合った正確かつ法的に有効な対処法を知るためには、必ず弁護士や司法書士といった法律の専門家に相談することが、最も賢明で確実な判断と言えるでしょう。0368706097 アイアール債権回収への対処法アイ・アール債権回収の時効は?特別和解の提案は受けるべきか分割払いの交渉は可能か督促を止めるための相談先まとめアイ・アール債権回収の時効は?長期間にわたって返済していない借金には、「消滅時効」という法律上の制度が適用される可能性があります。これは、権利を持つ者(この場合は債権者)が一定期間、その権利を行使しない場合に、その権利自体が消滅するというものです。借金問題においては、これが成立すると法的な返済義務がなくなることを意味します。消滅時効の成立条件消費者金融やクレジットカード会社からの一般的な借金の場合、消滅時効が成立するための基本的な条件は、以下の3つをすべて満たしている必要があります。最後の取引(最終返済日または最終借入日)から5年以上が経過していること。この5年の間に、借金の存在を認める行為(「債務の承認」)をしていないこと。この5年の間に、債権者から裁判上の請求(訴訟の提起や支払督促の申立て)をされていないこと。注意点として、もし過去10年以内に裁判を起こされて判決が確定していたり、裁判上で和解が成立していたりする場合、時効期間は通常の5年ではなく、その判決確定日や和解成立日から10年となります。「債務の承認」に注意時効の成立を阻む最大の落とし穴が「債務の承認」です。これは、言葉や行動で借金の存在を認めることを指し、たとえ時効期間が経過していても、一度これを行ってしまうと時効期間がリセット(法律上は「時効の更新」といいます)されてしまいます。具体的には、以下のような言動が該当します。「必ず支払いますので、少し待ってください」と口頭で約束する「少しでも誠意を見せたいので」と数千円でも返済してしまう「一括は無理なので、分割払いにしていただけませんか」と支払い方法について交渉する「来月まで支払いを待ってください」と返済の猶予を申し入れる債権者が提示した和解書や確認書にサインしてしまうこれらの行為を一度でも行うと、その時点から新たに5年または10年が経過しない限り、時効を主張することはできなくなります。「時効の援用」手続きが必要重要なのは、時効期間が経過しただけでは、借金の返済義務は自動的にはなくならないという点です。時効によって借金をなくすためには、債務者側から債権者に対して、「時効期間が満了しているので、私は時効の利益を享受します(=時効なので支払いません)」という明確な意思表示をする必要があります。この手続きを「時効の援用」と呼びます。これは通常、後になって「言った、言わない」のトラブルになるのを防ぐため、送付した内容と日付、そして相手が受け取ったという事実を郵便局が証明してくれる「配達証明付きの内容証明郵便」という方法で行われます。手続きに少しでも不安がある場合は、司法書士や弁護士といった専門家に依頼するのが最も確実です。特別和解の提案は受けるべきかアイ・アール債権回収からの督促状の中に、「特別和解のご提案」といった書面が同封されていることがあります。これは、「本来であれば遅延損害金を含めて〇〇万円の請求となりますが、期日までに△△万円を一括でお支払いいただければ、残りの債務は免除し、完済として扱います」といった内容で、借金の大幅な減額を提案してくるものです。長期間の滞納で膨れ上がった借金が減額されるため、一見すると非常に魅力的な提案に思えるかもしれません。しかし、この提案に安易に応じてしまうことには、見過ごすことのできない大きなリスクが潜んでいます。もし、あなたの借金がすでに消滅時効の成立条件(最後の取引から5年以上経過など)を満たしている場合、本来であれば前述の「時効の援用」手続きを行うことで、1円も支払うことなく返済義務を消滅させられたはずです。にもかかわらず、この減額和解の提案に応じて一部でも支払いを行ったり、和解書にサインしたりしてしまうと、その行為は法的に「債務の承認」とみなされます。その結果、あなたは時効によって借金をなくす権利を自ら放棄してしまい、減額されたとはいえ支払い義務を負うことになってしまうのです。債権回収会社は、時効が成立しそうで回収が難しい債権について、回収できる可能性がゼロになるよりは少しでも回収できた方が良いと考えます。そのため、あえてこのような魅力的な和解案を提示して債務者に連絡させ、債務承認を引き出すことで時効の成立を阻止しようとする、という交渉術を用いることがあります。したがって、「特別和解のご提案」が届いた場合は、それが「罠」である可能性も視野に入れ、まず時効が成立しているかどうかを慎重に検討することが最優先事項です。自分で法的な判断がつかない場合は、和解案に返答する前に、必ず弁護士や司法書士に相談してください。時効が成立しないことが法的に確定している場合に限り、この和解案は返済負担を軽減するための一つの有効な選択肢となり得ます。アイアール債権回収から「特別和解」を提案される場合があります。非常に重要な話ですので、別記事で詳しく解説しています。アイアール債権回収 特別和解と時効援用の適切な対応策とは?アイアール債権回収から特別和解案の提案を受けた場合、どのように対応すべきか迷う人も多いでしょう。本記事では、アイアール債権回収 特別和解に関する判断ポイントを解説します。特別和解案のメリットとデメリッ...分割払いの交渉は可能か請求されている金額を一括で返済することは到底難しいものの、分割であればなんとか支払っていける、という状況の方もいらっしゃるでしょう。その場合、アイ・アール債権回収に対して分割払いの交渉を行うこと自体は可能です。返済したいという意思を真摯に伝えれば、相手もビジネスですから、回収不能になるよりはと交渉に応じてくれるケースは十分に考えられます。しかし、ここでも繰り返しになりますが、「債務の承認」という法的な概念が大きなポイントとなります。自ら「分割で支払わせてください」と交渉を持ちかける行為は、その借金の存在と支払い義務を認めていることに他ならず、時効の観点からは明確な「債務の承認」に該当してしまいます。もし、実際には時効期間が経過しているにもかかわらず、その重要な事実に気づかないまま善意で分割払いの交渉をしてしまうと、その時点で時効の権利は失われ、本来支払う必要のなかった借金を分割で返済し続ける義務が生じてしまうのです。したがって、分割払いの交渉を検討する場合に踏むべき正しい手順は、以下の通りです。何よりもまず、消滅時効が成立していないかを徹底的に確認する。 請求書に記載された「最終貸付日」や「約定延滞発生日」を確認し、最後の取引から5年以上経過していないか、過去に裁判を起こされていないかなどを慎重に調査します。時効の可能性がないと法的に判断できた場合に限り、初めて分割払いの交渉という選択肢を検討する。時効の可能性があるかどうかをご自身で正確に判断するのは非常に困難です。そのため、交渉を始める前に必ず弁護士や司法書士といった専門家に相談し、法的なアドバイスを求めることが不可欠です。専門家に依頼すれば、時効の可能性の調査から、仮に時効が成立しないと判明した場合の和解交渉まで、あなたに代わってすべてを法的に有利な形で進めてもらうことができます。督促を止めるための相談先アイ・アール債権回収からの執拗な督促に一人で対応するのが精神的に困難な場合や、時効の判断など法的な対応に迷う場合は、弁護士や司法書士といった法律の専門家に相談することが、最も確実で安全、かつ精神的な負担も軽減できる解決策です。専門家に相談・依頼することには、以下のような数多くの明確なメリットがあります。1. 督促が最短即日でストップする弁護士や司法書士に債務整理(時効の援用手続きを含む)を正式に依頼すると、専門家は直ちに債権者であるアイ・アール債権回収に対して「受任通知」という書面を送付します。この通知を受け取った債権者は、法律(貸金業法第21条)によって、正当な理由なく債務者本人に直接連絡を取ったり、取り立てを行ったりすることが固く禁止されます。これにより、これまで悩まされていた電話や郵便物による督促がすぐに止まり、落ち着いて今後の対策を考える時間と精神的な平穏を取り戻すことができます。2. 時効の成否を正確に判断してくれる専門家は、あなたの記憶や手元にある資料だけでなく、必要に応じて債権者から取引履歴を取り寄せ、その内容を精査した上で、消滅時効が成立するかどうかを法的な観点から正確に判断してくれます。もし時効が成立する可能性が高いと判断されれば、前述した「時効の援用」手続き(内容証明郵便の作成・送付)を、あなたの代理人としてすべて適切に行ってくれます。3. 適切な債務整理を提案・実行してくれるもし調査の結果、残念ながら時効が成立しないと判明した場合でも、専門家はあなたの味方です。あなたの収入や資産、家族構成といった状況を総合的に考慮し、最も現実的で負担の少ない解決策を提案してくれます。例えば、アイ・アール債権回収との間で将来発生する利息をカットしてもらい、元金のみを長期の分割で返済していく「任意整理」や、裁判所の手続きを通じて借金を大幅に(約5分の1から10分の1に)減額する「個人再生」、あるいは支払いが著しく困難な場合に返済義務そのものを免除してもらう「自己破産」など、状況に合わせた最適な法的手続きを進めてもらうことが可能です。多くの法律事務所では、初回の相談を無料で受け付けています。問題を一人で抱え込まず、まずは一度、気軽に専門家の意見を聞いてみること、それが解決への大きな一歩となります。まとめ0368706097はアイ・アール債権回収が使用する正規の電話番号です消費者金融アコムの100%子会社で、法務大臣の許可を得た正規の会社です身に覚えがないと感じるのは、元の借入先と請求元の社名が違うためです連絡を無視し続けると遅延損害金が増え続け、最終的に裁判に発展します裁判も無視すると、給与や預貯金などの財産が差し押さえられるリスクがあります安易に連絡して支払いの話をすると「債務の承認」となり時効が中断します最後の返済や借入から5年以上経過していれば消滅時効の可能性があります時効を成立させるには、内容証明郵便による「時効の援用」手続きが不可欠です「特別和解のご提案」は時効の権利を失わせる罠の可能性があるので要注意です分割払いの交渉も債務承認にあたるため、行動を起こす前に時効の確認が先決です知恵袋などのネット情報は個別の事情が違うため、参考程度にとどめるべきですどう対応すべきか迷ったら、弁護士や司法書士など法律の専門家に相談しましょう専門家に依頼すれば受任通知で督促が止まり、精神的な平穏を取り戻せます詐欺の可能性もゼロではないため、請求書面の会社名や住所は必ず確認しましょうまずは慌てず落ち着いて、本記事で解説したポイントを一つずつ確認してくださいアイアール債権回収、電話ダメあなたが滞納している借金、大幅に減額出来るかもしれません。ただし!もし、あなたがアイアール債権回収に電話してしまうと「ある手段」によって大幅な減額はむずかしくなります。「ある手段」というのが「今後の支払い方針を話し合うこと」です。 「今後の支払い方針を話し合う」と、大幅な減額はむずかしくなります。アイアール債権回収のSMS・電話番号アイ・アール債権回収からの督促は、SMSから届く場合があります。SMSの電話番号は0368706850036870609703687068530368702252012044640003521565110368706854などです。※ソフトバンクの場合、「21094」が表示されます。アイアール債権回収から書類やハガキが届いたり、電話がかかってきても、あなたから電話しちゃダメです!通知、書類、ハガキ等には「●日までに連絡していただければ、減額を提案できるかも」「●日までに連絡がなければ、残額の一括請求します」という内容が書かれているかもしれません。電話せずに、落ち着いて対応しましょう。で?どうしたら良いの? 安心してください。カンタンな作業をするだけで、借金の悩みが軽減されます。債権回収会社に減額交渉あなたの借金、減らせる可能性があります。 もしかしたら、時効にできるかもしれません。借金困窮者が立ち直る方法国は借金で困ってる人に立ち直るチャンスを用意しています。それが 「債務整理」です。借金が激減する可能性があります。借金を減額できた事例債務整理で借金を減額できた人は沢山います。あなたの借金も大幅に減らせる可能性があります。借金がいくら減るか?専門家に相談することで、「借金がいくら減るか?」目安が分かります。「ライタス総合事務所」の借金減額診断を利用すれば、最短10分でメールか電話で診断結果を教えてくれます。減額診断3つの安心無料で診断できる最短10分で結果がわかる家族にバレずに診断できる診断は3つの質問に答えたらOK借入総額借入中の金融機関診断希望項目3つの質問と連絡方法などを回答するだけす。\3つの質問に答えればOK/借金減るか? 無料診断してみる▲ 最短10分で結果がわかる ▲借金の悩みを軽減し、取り立てから解放されるかもしれません。平穏な日常を取り戻してみませんか。

-

SMS「0368706853」はアイアール債権回収です。「アイアール債権回収」からの通知で、電話番号を案内されましたか?もしかしたら、あなたは下記の支払いを滞納しているのではないでしょうか?アコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードこれらの支払いを滞納しているのであれば電話するのは待ってください。なぜなら・・・うっかり電話してしまうと「あの時、電話しなければ・・・」と後悔するかもしれません。「アイアール債権回収」から督促があった時、「大損せずに借金を減額する方法」を解説している記事をごらんください。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...

-

SMS「0368702252」はアイアール債権回収です。「アイアール債権回収」からの通知で、電話番号を案内されましたか?もしかしたら、あなたは下記の支払いを滞納しているのではないでしょうか?アコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードこれらの支払いを滞納しているのであれば電話するのは待ってください。なぜなら・・・うっかり電話してしまうと「あの時、電話しなければ・・・」と後悔するかもしれません。「アイアール債権回収」から督促があった時、「大損せずに借金を減額する方法」を解説している記事をごらんください。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...

-

SMS「0120446400」はアイアール債権回収です。「アイアール債権回収」からの通知で、電話番号を案内されましたか?もしかしたら、あなたは下記の支払いを滞納しているのではないでしょうか?アコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードこれらの支払いを滞納しているのであれば電話するのは待ってください。なぜなら・・・うっかり電話してしまうと「あの時、電話しなければ・・・」と後悔するかもしれません。「アイアール債権回収」から督促があった時、「大損せずに借金を減額する方法」を解説している記事をごらんください。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...

-

SMS「0352156511」はアイアール債権回収です。「アイアール債権回収」からの通知で、電話番号を案内されましたか?もしかしたら、あなたは下記の支払いを滞納しているのではないでしょうか?アコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードこれらの支払いを滞納しているのであれば電話するのは待ってください。なぜなら・・・うっかり電話してしまうと「あの時、電話しなければ・・・」と後悔するかもしれません。「アイアール債権回収」から督促があった時、「大損せずに借金を減額する方法」を解説している記事をごらんください。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...

-

SMS「0368706854」はアイアール債権回収です。「アイアール債権回収」からの通知で、電話番号を案内されましたか?もしかしたら、あなたは下記の支払いを滞納しているのではないでしょうか?アコムアプラス三菱UFJ銀行スルガ銀行スルガキャピタルかんそうしん中部債権回収DCキャッシュワン九州カード三井住友トラストクラブACマスターカードこれらの支払いを滞納しているのであれば電話するのは待ってください。なぜなら・・・うっかり電話してしまうと「あの時、電話しなければ・・・」と後悔するかもしれません。「アイアール債権回収」から督促があった時、「大損せずに借金を減額する方法」を解説している記事をごらんください。0368706850はアイアール債権回収/無視・電話NG!借金減額か時効にできるかも「0368706850」からの電話やSMSは「アイアール債権回収」からの督促です。「アイアール債権回収」から身に覚えのない書類(債権譲渡通知書、請求書など)が届いたら、詐欺かと思うかもしれません。「ア...

.png)