「0570088166」は住宅債権管理回収です。

住宅債権管理回収機構 ご返済に関する情報ページ に掲載されています。

「住宅債権管理回収」からの通知で、電話番号を案内されましたか?

もしかしたら、あなたは 「住宅ローン」の支払いを滞納しているのではないでしょうか?

そうであれば

電話するのは待ってください。

なぜなら・・・

うっかり電話してしまうと

「あの時、電話しなければ・・・」

と後悔するかもしれません。

「住宅債権管理回収」から督促があった時、「大損せずに借金を減額する方法」を解説していきます。

「0570088166」は、あなたが契約した住宅金融支援機構やアルヒなどが扱う住宅ローンの残債に関する、極めて重要な通知です。

この連絡を安易に無視してしまうと、法的手続きに基づいた厳しい取り立てや、高額な遅延損害金を含めた一括返済を求められる深刻な事態に発展しかねません。

しかし、絶望する必要はありません。状況によってはローンの時効が成立する可能性や、「任意売却」という手段で、競売を回避しつつ解決を図る道も残されています。

専門家への返済相談を通じて、最終的に抵当権抹消を目指し、生活再建への一歩を踏み出すことも可能です。

この記事では、住宅債権管理回収機構から連絡が来た際の対処法について、詳しく解説していきます。

この記事を読むことで、以下の点が明確になります。

- 住宅債権管理回収機構から連絡が来る具体的な理由

- 滞納を続けた場合のリスクと住宅ローンの時効

- 競売を回避するための任意売却という解決策

- 問題解決に向けた専門家への相談の重要性

住宅債権管理回収機構とは?

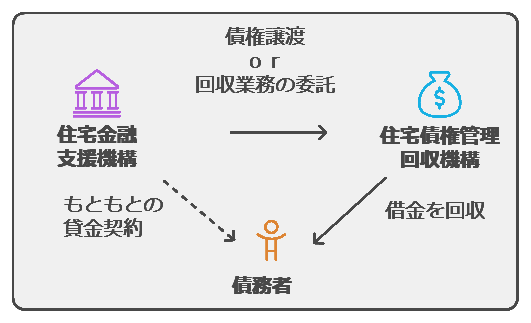

「住宅債権管理回収機構」は、法務大臣の許可を受けた債権回収会社(サービサー)であり、住宅金融支援機構から住宅ローン債権の回収を委託されています。

| 項目 | 詳細 |

| 商号 | 株式会社住宅債権管理回収機構 |

| 設立日 | 2004年8月3日 |

| 資本金 | 5億円 |

| 許可番号 | 法務大臣許可番号 第91号 |

| 本社 | 東京都新宿区水道町3番1号 水道町ビル |

| 関連会社 | 株式会社ユア・パートナーズ |

住宅ローン借入者が返済を滞納した場合、住宅金融支援機構は債権を「住宅債権管理回収機構」に譲渡し、以後の返済や督促は「住宅債権管理回収機構」が行うことになります。

「住宅債権管理回収機構」は、債権回収の専門機関として、債務者に対して返済に関する様々な対応を行います。

具体的には、督促状や催告書の送付、電話連絡などを行い、債務者に対して返済を促します。

債務者が返済に応じない場合は、住宅を競売にかけるなどの法的措置を取ることもあります。

しかし、「住宅債権管理回収機構」は、債務者に対して一方的に取り立てを行うわけではありません。

債務者が返済困難な状況に陥っている場合は、任意売却や債務整理などの方法を提案し、債務者の状況に合わせた解決策を検討します。

0570088166 住宅債権管理回収機構から連絡が来る理由

- なぜ突然電話がかかってくるのか

- 住宅債権管理回収機構の電話番号

- 住宅金融支援機構との関係とは

- アルヒの滞納でも連絡は来るのか

- 取り立てはどこまで行われるのか

- 一括返済と遅延損害金について

- 住宅ローンの時効は成立するのか

なぜ突然電話がかかってくるのか

「0570088166」の番号から突然電話がかかってくるのは、あなたが契約している住宅ローンの返済が長期間にわたって滞納されていることが直接的な原因です。

金融機関は、通常1?2ヶ月程度の滞納であれば、まずは督促状の送付や担当者からの電話で穏便に返済を促します。

しかし、その段階で有効な対応がなされず、滞納が3?6ヶ月以上という深刻な状況に陥ると、金融機関は自社での回収を断念し、債権の管理回収業務を専門の会社に委託、あるいは債権そのものを譲渡します。

住宅債権管理回収機構は、その主要な委託先の一つです。

この会社は「債権管理回収業に関する特別措置法(通称:サービサー法)」という法律に基づき、法務大臣から正式な許可を得て営業している正規の債権回収会社(サービサー)なのです。

したがって、この電話は悪質な詐欺や架空請求では決してなく、あなたの住宅ローンに関する交渉窓口が、元の金融機関から住宅債権管理回収機構に変更されたことを意味する、法的に有効な通知です。

この電話を受けた時点で、事態はすでに深刻な段階に入っており、これ以上の先延ばしは許されず、迅速かつ適切な対応が求められます。

住宅債権管理回収機構の電話番号

住宅債権管理回収から電話・SMS・ハガキ・封筒などで督促の案内が届くことがあります。番号は下記の通り。

住宅金融支援機構との関係とは

住宅債権管理回収機構は、独立行政法人住宅金融支援機構(旧・住宅金融公庫)と非常に密接な関係にあります。

具体的には、住宅金融支援機構が提供する長期固定金利の代表的な住宅ローン「フラット35」などの返済が滞った際に、その債権の管理・回収業務を専門に受託している、いわば公式パートナーのような機関です。

住宅ローンを長期間滞納すると、多くの場合、保証会社があなた(債務者)に代わって金融機関に残債を一括で支払う「代位弁済」が行われます。

この代位弁済によって、債権は元の金融機関から保証会社へと移ります。そして、住宅金融支援機構の案件の場合、その保証会社などからさらに回収業務が専門家であるサービサーへと委託されるのです。

住宅金融支援機構が委託するサービサーは数社に限定されており、住宅債権管理回収機構はその中でも中心的な役割を担う一社となっています。

そのため、住宅金融支援機構の住宅ローンを滞納していると、同機構から直接、あるいは業務委託を受けた住宅債権管理回収機構から連絡が入ることになるのです。

これは、単なる督促ではなく、債権回収のプロセスが法的な手続きへ移行する一歩手前の、極めて重要な警告であると認識する必要があります。

アルヒの滞納でも連絡は来るのか

はい、アルヒ株式会社(ARUHI)で契約した住宅ローンを滞納した場合でも、住宅債権管理回収機構から連絡が来る可能性は十分にあります。

その理由は、アルヒが住宅金融支援機構の「フラット35」を主力商品として取り扱う、国内最大手のモーゲージバンク(証券化を主たる資金調達手段とする住宅ローン専門の金融機関)だからです。

多くの場合、アルヒは住宅ローン契約の窓口としての役割を担っており、債権そのものは住宅金融支援機構が保有しています。

したがって、アルヒで契約したフラット35の返済を滞納すると、その大本の債権者である住宅金融支援機構が、回収業務を専門の委託先である住宅債権管理回収機構に依頼するという流れになるのです。

利用者にとっては、契約した窓口がアルヒであるため、「なぜ全く違う会社から連絡が来るのか?」と疑問や不安に思うかもしれませんが、契約の根幹にある債権の所在をたどると住宅金融支援機構に行き着きます。

そのため、その公式な委託先である住宅債権管理回収機構が連絡をしてくるのは、法的に定められた正規の手続きに沿った動きと言えるのです。

取り立てはどこまで行われるのか

住宅債権管理回収機構は、法務大臣の厳格な審査を経て許可を受けた正規のサービサーであり、その業務は「サービサー法」によって厳しく規制されています。

そのため、テレビドラマで描かれるような大声での恫喝、脅迫的な言動、あるいは早朝・深夜(法律で定められた午後9時?午前8時)の訪問や電話といった違法な取り立てを行うことは一切ありません。

しかし、これは決して「取り立てが甘い」という意味ではないことを理解しなければなりません。

彼らの最終目的は、あくまで債権の全額回収です。電話や書面による連絡を無視し続けると、事態は次の段階、すなわち法的手続きへと進みます。

具体的には、裁判所に担保不動産競売の申し立てを行い、あなたの意思とは無関係に、自宅を強制的に売却する「競売」の手続きを開始します。

競売になると、あなたの自宅の情報が裁判所のウェブサイト(BIT)や新聞で一般に公告され、プライバシーが著しく侵害されます。

さらに、競売での売却価格は市場価格の5?7割程度になってしまうことが多く、多額のローン残債を抱えるリスクが非常に高くなります。

彼らは合法的な範囲で、しかし極めて着実に、最終的には財産の差し押さえという形で取り立てを完遂させるのです。

一括返済と遅延損害金について

住宅債権管理回収機構から正式な通知が届いた時点で、あなたは「期限の利益を喪失」している状態にあります。

期限の利益とは、契約時に定められた期日まで、約束通り分割で返済すればよいという、債務者が持つ重要な権利のことです。

しかし、住宅ローンを長期間滞納することにより、この権利は失われます。

その結果、債権者は残っているローン全額(残債)と、それまでに発生したペナルティである遅延損害金を合算した金額の「一括返済」を法的に求めることが可能になります。

遅延損害金は、返済が遅れたことに対する罰金であり、通常のローン金利よりも遥かに高い利率(年率14.6%が上限)が設定されています。

例えば、残債が2,000万円ある場合、年率14.6%の遅延損害金は1年間で約292万円、1日あたり約8,000円にもなります。

滞納期間が長引くほど、この遅延損害金は雪だるま式に増え続け、返済総額を大きく膨らませる深刻な原因となります。

住宅債権管理回収機構からの請求は、この元本と膨らんだ遅延損害金を一括で支払うことを求めるものです。

数千万円にものぼる金額をすぐに用意することは一般的に極めて困難であり、この請求を放置すれば、前述した競売手続きへと不可逆的に移行していくことになります。

住宅ローンの時効は成立するのか

法律上、住宅ローンのような債権にも「消滅時効」は存在します。しかし、その条件は非常に厳しく、安易に時効の成立を期待して連絡を無視するのは極めて危険な行為です。

時効期間

銀行などの民間金融機関からの借入(商事債権)の場合、時効期間は原則として最後の返済日から5年です。

しかし、住宅金融支援機構や信用金庫、信用組合など非営利目的の機関からの借入の場合、民事債権と見なされ、時効期間は10年と長くなります。

時効の更新(中断)

たとえ時効期間が経過していても、その間に以下のような「時効の更新(旧民法では時効の中断と呼ばれていました)」事由があると、時効のカウントはゼロにリセットされてしまいます。

- 債務の承認:電話で「少しだけなら払えます」「支払いを待ってください」といった返済の意思を示す発言をする、実際に1円でも返済する、和解書やアンケートに署名・返送する、といった行為はすべて債務の承認と見なされます。

- 裁判上の請求:債権者から支払督促や訴訟を提起され、裁判所から書類が届けば、その時点で時効は更新されます。

住宅債権管理回収機構は債権回収のプロ集団であり、時効が成立しそうになる前に、支払督促の申し立てなど、時効を確実に更新させるための法的手続きを取るのが一般的です。

時効の援用

仮に10年間、奇跡的に時効の更新事由がなく期間が満了したとしても、時効は自動的に成立するわけではありません。

「時効が成立したので、私はこの利益を享受します」という明確な意思表示(時効の援用)を、後々の証拠として残すために内容証明郵便などで債権者に通知する手続きが必要です。

過去には、競売後20年以上が経過し、債務者と全く連絡が取れなかったケースで時効が成立した事例も存在しますが、これは極めて稀なケースです。

時効成立を期待して連絡を無視し続ける戦略は、リスクが非常に高い選択と言わざるを得ません。

0570088166 住宅債権管理回収機構への対処法とは

まずは専門家へ返済相談をしよう

住宅債権管理回収機構から連絡が来た場合、決して一人で悩まず、できるだけ早く専門家に相談することが、問題解決への最も確実で安全な一歩です。

この段階では、すでに個人での交渉が非常に難しい局面に入っており、専門的な知識と交渉力が不可欠となります。

相談すべき専門家には、主に弁護士や司法書士、そして任意売却を専門に扱う不動産会社があります。

弁護士・司法書士

借金問題全般に関する法律の専門家です。あなたの正式な代理人として住宅債権管理回収機構と交渉し、法的な観点から自己破産や個人再生といった債務整理手続きも含め、あなたにとって最善の解決策を提案してくれます。

特に、住宅ローン以外にも多額の借金がある場合は、弁護士への相談が不可欠です。ただし、司法書士が代理人として交渉できるのは、元金が140万円以下の案件に限られるという制約があります。

任意売却専門の不動産会社

自宅の売却を前提として問題解決を図る場合に、非常に頼りになる存在です。

彼らは債権者との複雑な交渉に長けており、競売を回避し、市場価格に近い、より有利な条件で自宅を売却するための豊富な経験とノウハウを持っています。

また、売却後に残ってしまう残債の返済計画についても、あなたの生活状況に合わせて債権者との間で粘り強く交渉を行ってくれます。

専門家に相談することで、精神的な負担が大幅に軽減されるだけでなく、冷静な判断のもとで具体的な解決策を実行に移すことができます。

多くの専門機関では無料相談窓口を設けていますので、まずは現状を正直に話し、専門家の客観的なアドバイスを求めることから始めましょう。

競売を避けるための任意売却

一括返済が現実的に不可能な場合、残念ながら自宅を手放すことは避けられないかもしれません。

その際の売却方法には「競売」と「任意売却」の2つの選択肢がありますが、あなたのその後の人生再建にとってメリットが大きいのは、圧倒的に「任意売却」です。

任意売却とは、債権者(この場合は住宅債権管理回収機構)の合意を得た上で、あなた自身の意思で、一般の不動産市場で自宅を売却する方法です。

強制的に進められる競売と比較して、以下のような計り知れないほど大きなメリットがあります。

| 比較項目 | 任意売却 | 競売 |

|---|---|---|

| 売却価格 | 市場の相場に近い価格で売却できる可能性が高い | 市場価格の5〜7割程度という著しく低い価格になることが多い |

| プライバシー | 通常の不動産売却と同様に進められ、近隣に事情を知られにくい | インターネットや新聞で物件情報が広く公開され、プライバシーが侵害される |

| 残債務の返済 | 売却後に残った債務について、無理のない範囲での分割返済の交渉が可能 | 原則として一括返済を求められ、給与差し押さえなどに発展する可能性がある |

| 引越し費用 | 債権者との交渉次第で、売却代金の中から数十万円を捻出できる場合がある | 全て自己負担となり、費用の捻出は一切認められない |

| 引渡し時期 | 新しい買主との話し合いにより、ある程度の調整が可能で、計画的な転居ができる | 裁判所の決定に一方的に従う必要があり、最終的には強制的に退去させられる |

驚くべきことに、債権者である住宅金融支援機構自身も、競売よりも任意売却を推奨しています。

なぜなら、任意売却の方が高く売れ、結果的により多くの債権を回収できるからです。

競売手続きが開始される前はもちろん、たとえ開始された後であっても、競売の開札日の前日までであれば任意売却に切り替えられる可能性があります。

残される借金を少しでも減らし、新しい生活をスムーズにスタートさせるためにも、任意売却の検討は不可欠な選択肢です。

売却後の残債の支払いについて

任意売却によって自宅を市場価格に近い値段で売却できたとしても、売却価格がローン残高を上回る「アンダーローン」という幸運なケースでない限り、売却後も借金(残債務)は残ります。

この残った借金の支払いについては、債権者との真摯な話し合いによって、今後の返済方法を決めていくことになります。

ここで最も重要なのは、担保であった住宅を失ったあなたに、以前と同じような月々の返済能力がないことを、債権者側も十分に理解しているという点です。

そのため、通常はあなたの現在の生活状況(収入や支出、家族構成など)を「生活状況報告書」といった書類で具体的に報告し、それに基づいて「無理なく継続して支払える金額」での分割返済に応じてくれることがほとんどです。

一般的には、月々1万円から3万円程度の範囲で和解し、長期的に返済していくケースが多く見られます。

債権者の種類による対応の違い

- 民間の金融機関から債権を買い取ったサービサー:彼らは債権を額面よりもかなり安価で買い取っているため、ビジネスライクな判断を下します。交渉次第では「一括で数十万円支払うなら、残りは免除する」といった、残債の大幅な減額(いわゆるヘアカット)を提案してくる場合があります。

- 住宅金融支援機構から委託されたサービサー:住宅債権管理回収機構はこちらに該当します。公的機関の性格上、元金の圧縮(減額)にはほとんど応じてくれません。しかし、その一方で、月々の返済額についてはあなたの生活状況を丁寧にヒアリングし、無理のない範囲で柔軟に設定してくれる傾向にあります。

いずれの場合も、専門家を介して誠実に交渉し、約束した金額をきちんと支払い続ける姿勢を見せることが、その後の生活再建の鍵となります。

抵当権抹消までの手続きの流れ

任意売却が成功し、買主との間で自宅の売買契約が成立すると、最終段階として決済(買主が売却代金を支払う)と物件の引渡しを同時に行います。

この非常に重要な決済の場には、司法書士が必ず立ち会い、所有権移転と抵当権の抹消という、法的に不可欠な手続きを進めます。

抵当権とは

抵当権とは、住宅ローンを貸した金融機関が、万が一返済が滞った場合に、その不動産を担保として差し押さえ、競売にかけて他の債権者よりも優先的に返済を受けられるという、非常に強力な権利のことです。

この権利は不動産の登記簿に公式に記録されており、この抵当権が残っている限り、不動産を自由に売却することはできません。

抹消手続き

- 債権者の同意:任意売却を進める大前提として、売却価格でローンを完済できなくても抵当権を抹消することについて、事前に債権者全員の同意(後順位の抵当権者へのハンコ代の交渉など含む)を得ておく必要があります。これは任意売却専門の不動産会社が担う最も重要な交渉の一つです。

- 決済:決済日当日、買主から支払われた売却代金は、まずローンの返済に充てられます。

- 抹消書類の受領:返済を確認した債権者から、抵当権を抹消するために必要な書類一式が、その場で司法書士に渡されます。

- 登記申請:司法書士は、それらの書類を元に、直ちに法務局へ所有権移転登記(売主から買主へ)と抵当権抹消登記を同時に申請します。

この一連の手続きが完了することで、不動産は法的に完全に買主のものとなり、あなたの返済義務も(残債務を除いて)一つの大きな区切りを迎えます。

これらの複雑な手続きはすべて専門家が代行してくれるため、あなた自身が法務局へ足を運んだり、難しい書類を作成したりする必要は一切ありません。

0570088166 住宅債権管理回収機構のまとめ

- 0570088166は住宅債権管理回収機構の正規の電話番号です

- 住宅ローンを長期滞納するとこの番号から連絡が来ます

- 住宅金融支援機構(フラット35)の委託先として業務を行います

- アルヒのフラット35を滞納した場合も連絡対象となります

- 連絡が来た時点で期限の利益を喪失し一括返済を求められます

- 請求には残債の他に高利率の遅延損害金が含まれています

- 取り立ては合法ですが無視し続けると自宅が競売にかけられます

- 住宅ローンの時効は10年ですが成立させるのは非常に困難です

- 「払います」といった発言は債務承認となり時効が更新されます

- 一人で悩まず弁護士や任意売却の専門家にすぐ相談しましょう

- 競売は市場価格より安く売却され多くの借金が残る危険があります

- 任意売却なら市場価格に近い価格で売却でき残債を圧縮できます

- 任意売却はプライバシーが守られ引越し費用の交渉も可能です

- 売却後に残った借金は無理のない範囲での分割返済が可能です

- 専門家と協力し誠実に対応することが生活再建への第一歩です

住宅債権管理回収機構との交渉は弁護士に

時効の確認・手続き

弁護士に相談すれば「時効になりそうか?」を判断してくれます。

時効の可能性が高い場合は、弁護士に時効の手続き(時効援用)を依頼できます。

時効が成立して、借金を支払わずに済む可能性があります。

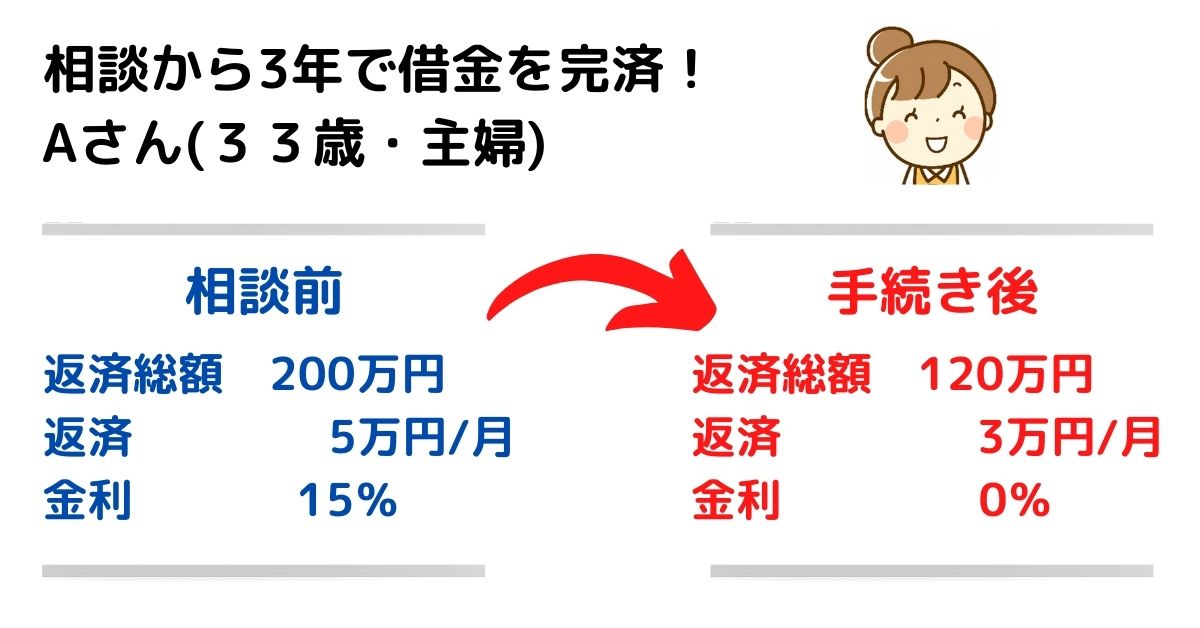

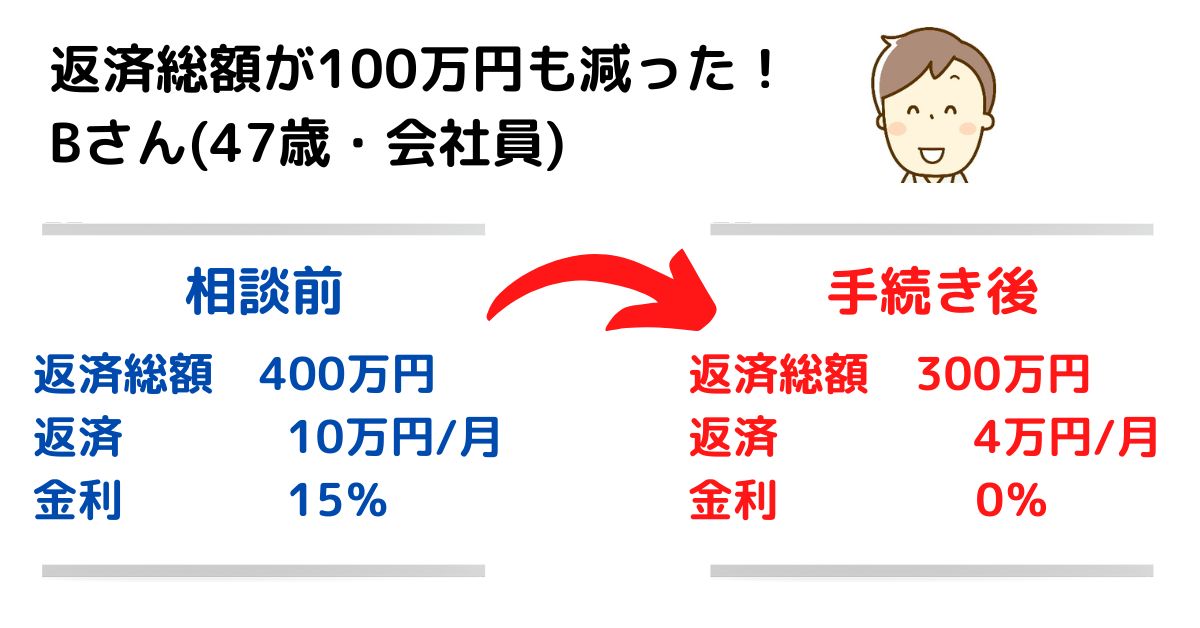

月々の負担軽減・返済総額の減額

時効が成立しない場合でも、弁護士に住宅債権管理回収機構との交渉を代行してもらうことができます。

弁護士は、遅延損害金や将来利息の免除、長期分割返済 (3年〜5年分割) を粘り強く交渉してくれます。

結果、月々の負担軽減や返済総額の減額が期待できます。

場合によっては、5年以上の分割払いも交渉できる可能性があります。

住宅債権管理回収機構への分割払いは、自力で行うよりも弁護士に依頼した方が、有利な条件で合意できる可能性が高くなります。

分割払いを検討している方は、まずは弁護士に相談することをおすすめします。

借金困窮者が立ち直る方法

国は借金で困ってる人に立ち直るチャンスを用意しています。それが 「債務整理」です。

借金が激減する可能性があります。

借金を減額できた事例

債務整理で借金を減額できた人は沢山います。

あなたの借金も大幅に減らせる可能性があります。

借金がいくら減るか?

専門家に相談することで、「借金がいくら減るか?」目安が分かります。

「ライタス総合事務所」の借金減額診断を利用すれば、最短10分でメールか電話で診断結果を教えてくれます。

減額診断3つの安心

診断は3つの質問に答えたらOK

3つの質問と連絡方法などを回答するだけす。

\3つの質問に答えればOK/

▲ 最短10分で結果がわかる ▲

借金の悩みを軽減し、取り立てから解放されるかもしれません。平穏な日常を取り戻してみませんか。